1 信用风险缓释凭证是什么?

信用风险缓释凭证Credit Risk Mitigation

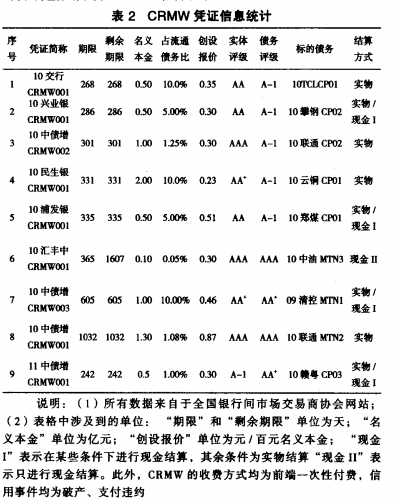

Warrant,CRMW)是标的实体以外机构设立的,为凭证持有人对标的债券提供信用风险保护的可交易凭证�������。中国银行间市场交易商协会在2010年10月29日公布的《银行间市场信用风险缓释工具试点业务指引》中创设了信用风险缓释合约(credit�������

risk mitigation agreement,CRMA)和信用风险缓释凭证(credit risk mitigation

warrant,CRMW),在2016年9月23日公布的《银行间市场信用风险缓释工具试点的业务规则》中正式引入信用违约互换(credit default

swap,CDS)和信用联结票据(credit-linked notes,CLN)。

2 信用风险缓释凭证与信用违约互换的联系与区别

CRMW产���品与国际市场上最为常见的信用衍生品——信用违约互换(CDS)在定义上十分相似。CDS产品是对某种特定标的物的面值或本金提供的保险。信用风险保护买方向卖方定期支付固定的费用或一次性支付一定金额,当合约中规定的信用事件发生时,卖方向买方赔偿参考价值面值的损失部�����分。根据这一定义,国内银行间市场的信用风险缓释合约、信用风险缓释凭证、信用违约互换和信用联结票据,以及交易所的信用保护合约和信用保护凭证都可以归结为信用违约互换产品。

不同之处在于�����C�����RMW标的资产为单一债项, 且实行登记结算 制度,不能进行裸交易(Naked trade)。

在上述交易事项的约束下,CRMW理论上能够将某一债券的信用风险转移至凭证卖

方,降低债券投资者面临的违约风险,从而使民营企业通过较低的成本进行融资。卜振兴(2019)认为,CRMW是一种简化交 易机制并加强监管的信用缓释工具,

能够对降低民营企业发 债成本起到积极作用, 并规避CDS在次贷危机中对金融系统 造成的冲击。

3 信用风险缓释凭证(CRMW)怎么用

3.1单独发行和交易

与传统的债券担保措施和标的债券绑定在一起不同,CR������MW作为管理信用风险的衍生产品,在不改变债券投资者和债券发行人关系的前提下,将公司债券信用风险转移出去,作为一种产品单独进行交易并带来收益,因此与标的债券是分别发行、分别认购的。CRMW对应的是单笔债券,与发行企业的其他债券无关联,并且和标的债券相分离,CRMW和标的债券在上市后都可以在二级市场交易转让,这大大提高了债券发行和信用保护的灵活性。由此,投资者就可以实现相对高收益和低风险的“兼得”,同时高风险偏好的投机者也可以追逐信用风险带来的收益。

3.2自愿认购原则

发行信用风险缓释凭证一般采取自愿购买原则,风险偏好高、对债券������有信心的投资者可不购买,风险偏好低的投资者可酌情购买。在债券到期后,如民营企业债券违约,购买CRMW的投资者可以根据约定获得对应补偿。因此,信用风险缓释工具本质上是一种担保机制,借以保障标的债券的偿付,以期提高信用债的评级水平,吸引更多投资者参与信用债市场,企业则可以借此降低发行利率。 本次市场上发行的信用风险缓释凭证则普遍采取同时购买原则,即标的债券的投资者需同步购买信用风险缓释凭证,不许投资者只购买信用风险缓释凭证,也不许标的债券投资者不购买信用风险缓释凭证。这可能由我国监管机构当前的审慎

监管思路决定,有一定合理性,我国当前民营企业信用债发展相对滞后,发��������行数量和规模都有不足,市场成熟度还有待培育,而信用风险缓释凭证作为信用衍生产品天然具有风险放大效应,在我国投资者风险管理意识普遍不强、市场投机气氛较浓厚的背景下,如全面放开信用风险缓释凭证的认购,可能会造成炒作资金涌入,加大市场波动风险,反过来危及标的债券的安全,美国金融危机中CDO滥觞的教训尤且在眼前。但应予承认,为债券市场和衍生品市场的长期健康发展,需要逐渐提高市场化程度,以完全放开信用风险缓释凭证的认购,培育整个信用衍

生品市场发展为最终目标。

3.3市场化定价

CRMW的定价采取薄记建档方式,信用风险缓释凭证发行方一般作为薄记管理人,分预配售和正式配售两个阶段,定价过程大体如下:预配售阶段,薄记管理人先通过前期询价和成本考量确定价格区间,投资人通过�����薄记建档先获得缓释凭证的创设费率和预获配量。正式配售阶段,对标的债务分销缴款结果高于或等于凭证获配数量的,按凭证预获配量配售,若少于凭证获配数量,按标的债务分销缴款结

果配售。最终定价时,薄记建档申购时间������内足额或超募的,薄记管理人将全部合规申购单按保费费率从高到低排列,取募满薄记建档总额对应的费率为最终创设费率;相反,如申购额小于薄记建档总额的,可缩减创设发行金额。配售时,原则上投资者获配金额不得超过其有效申购的金额,如合规申购总额低

于或等于薄记建档总额,对全部合规申购全额配售;如高于薄记建档总额,则对发行费率以上的申购全

额配售,对等于发行费率的申购按比例配售。薄记建档过程中,信用风险缓释凭证发行方只是公布计划创设金额,由广大投资者自由申购的市场行为决

定CRMW的最终发行费率,从而有助于提升CRMW 的市场化发行定价水平,也有助于提升整个债券市 场的透明度和定价合理性。

3.4结算注销

信用风险缓释凭证在创设过程中,一般会提前设定信用事件,如标的公司出现重大违约、破产、标的债务逾期等严重危及标的债务本息如期兑付情形的,投资者可向创设机构发送信用事件通知书并请

求提前结��������算,为了避免轻微违约,一般会设定宽限期

或最低违约金额,若达到结算条件的,创设机构即应做出结算安排。正常情况下,在凭证到期后如未发生提前设定的信用事件,创设机构将按规定程序办理

结算注销手续,投资者向创设机构交付凭证,创设机构向投资者支付结算金额。结算完成后,凭证项下的所有权利义务视为履行完毕,凭证自动注销。

为保证CRMW的履约,有条件的民营企业可以依据自身情况提供反担保措施,也可以由其他增信机构如地方担保公司提供反担保。

参考资料:高攀. 民营企������业债券融资支持工具的实践������与展望 ——以18荣盛SCP005的成功发行为例[J]. 河北金融.

文本由@-Y-Ling整理发布于三个皮匠报告网站,未经授权禁止转载。

sgpjbg002

sgpjbg002 工作日 8:30 - 17:30

工作日 8:30 - 17:30